みなさま こんばんは

今日は、ネタがないのでネットでネタ探し。

すると、こんなのを見つけました。

『40歳から“毎月3万円”を「タンス預金」vs「つみたてNISA」。60歳までの20年間で“200万円以上”の差がつくって本当⁉』⇒元ネタ記事

って言うか、今どきタンス預金をしようとしてる40代の人って居るの?

最近は、金利も上がって銀行でも利息が付くと言うのに~

まぁ どんな記事だか見てみましょう。

持続的な物価上昇によってお金の価値が目減りする今、現金で貯めるだけでは資産を守りづらい時代になっているという意見も耳にします。

こうした状況下で、貯蓄をそのまま「タンス預金」として置いておくか、「つみたてNISA」などの制度を活用して積極的に運用するかは、多くの方にとって悩ましい選択肢でしょう。

本記事では、毎月3万円を20年間積み立てた場合(積立総額720万円)について、現金でタンス預金し続けた場合と、つみたてNISAで運用した場合の将来的な資産額をシミュレーションし、その結果を比較します。

さらに、20年後に後悔しないために、いま知っておきたい具体的な資産形成術について紹介します。

ええっ! 現金で貯めるだけでは資産を守りづらい時代になっているとわかっていながら利息も何も付かないタンス預金にするか?つみたてNISAにするか?が悩ましい選択肢なの?

信じられない! そんな悩む人居るんだ~?

1 20年間“毎月3万円”を「つみたてNISA」に拠出するといくら利益が出る?

金融庁が公開している「つみたてシミュレーター」を参考に、確認してみましょう。毎月3万円を20年間(積立総額720万円)「つみたてNISA」に拠出し続けた場合の、将来的な運用収益および運用資産額は以下のとおりと予測されています。

・年利1パーセント:運用収益76万円/運用資産額796万円

・年利3パーセント:運用収益261万円/運用資産額981万円

・年利5パーセント:運用収益497万円/運用資産額1217万円仮に20年間・年利3パーセントで運用できた場合、「タンス預金(720万円)」と比較して「つみたてNISA(981万円)」では、約260万円もの運用収益差が生まれるかもしれません。

だってさ。

こんなの、たまたま年利3%になってるだけで、元本割れしちゃうことだってあるでしょ! って考えの方も居ると思いますが。。。

私が積み立てを始めた2019年からの運用状況を出してみると~

元本割れしたのは、2020年に1回ありました。

2019年からの金融ショックをGemini先生に聞いてみたら~

・米中貿易摩擦の激化(2019年頃~

・コロナショック (2020年)

・OPECクラッシュ(原油価格暴落)(2020年)

・ロシアによるウクライナ侵攻とインフレの加速(2022年~)

・米国での金融不安(2023年)

など、いろいろありましたが、何とか持ちこたえて現在の損益率は、なんと!165.2%ですよ!

まぁ 今後大暴落があるかもしれませんけど。。。

Gemini先生は、こうも言ってます。

20年以上の長期・積立・国際分散投資は、過去の統計に基づけば極めてリスクが低く、資産が増える可能性が高い手法です。しかし、投資に「絶対」はなく、ゼロではない元本割れのリスクを理解した上で始めることが、長期投資を成功させるための心構えとして非常に重要です

こんな資料も有りました

- 投資対象: 国内外の株式や債券に広く分散投資を行った場合。

- 投資手法: 毎月同額を積み立てていく積立投資(ドルコスト平均法)を行った場合。

- 保有期間: 1985年から2020年までの任意の期間で、20年間保有し続けた場合。

この分析結果では、20年間保有し続けたケースでは、元本割れ(投資元本を下回ること)になったケースはゼロでした。

国際分散投資をドルコスト平均法で20年以上やるとイイみたいですね。

記事では、次にこんな事を言ってます。

2 インフレ局面では「タンス預金」の実質的な価値が低下する

インフレや円安によって通貨の価値が下がると、相対的に「タンス預金(現金)」の価値は下がる傾向にあるようです。

そりゃそうでしょ~

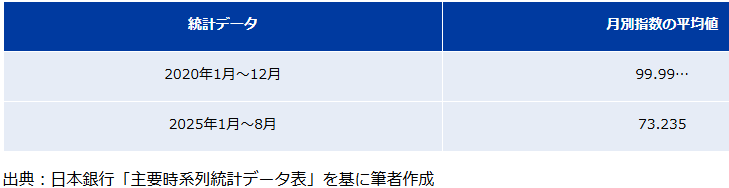

記事の筆者は、円の実力(購買力)を表す実質実効為替レートの表を作ってくれてました。

コレによると、2020年に1000万円を預金した場合、2025年の実質的な価値は730万円になる計算なんだってさ。

ホントかね?

そこまで下がってるようには、思えないのだが。。。

3 インフレ時代に最適な「資産形成術」とは?

おおっ! どんな「資産形成術」を教えてくれるのだろうか?

(1)株や投資信託などリスク資産の割合を増やす

株式などの値動きの大きいリスク資産の割合を増やすことで、より大きな収益を狙うことができます。収益性が高まれば資産を効率的に増やせる可能性も広がります。

(2)金地金や不動産など現物資産を取得する

現物資産は信用リスクがないため、紙幣の価値が下がるインフレ時でも、実物資産は価値が相対的に下がりにくいとされます。特に不動産はインフレヘッジとして機能し、家賃収入や売却益による資産形成が期待できます。(3)米ドルのような外貨建て資産を増やす

日本の円預金よりも高い金利の外貨預金などを活用することで、より高い金利収入を得られる可能性があります。また、円安が進行すると円建ての資産価値が目減りしますが、米ドル建ての資産は円換算で増加するため、資産価値の実質的な目減りを抑えられるでしょう。

んん~~ かなりリスクの高いアドバイスのような気がします。

不動産の家賃収入の狙う事なんて、とてもじゃないけど出来ないなぁ(私はね)

外貨建て資産もイイけど、円高になるリスクだって無いとも言えない。

私的には、上記の国際分散投資をドルコスト平均法で20年以上やるのがイイと思いますがねぇ

最後に

4 まとめ

「タンス預金」は短期ですぐに出金できるメリットがありますが、災害や盗難で消失したり、インフレに弱いためお金の価値が目減りしたりする可能性があります。

「つみたてNISA」は長期でコツコツと投資することで資産形成を目指せますが、すぐに現金化できないため、生活防衛資金や短期間で使う予定のあるお金には向かないでしょう。

両者の良いところ・悪いところを念頭に置いて、バランスよく使い分けるのが良いかもしれません。

ええっ! 「タンス預金」に良いところなんて有るの?

短期ですぐに出金できる事?

そんな事の為に、価値が目減りして行く事を許せるのならイイけど~

私的には、イヤですな。

いきなり、今日明日で大金が必要になる事なんて有る~?

なぜ、いまどきタンス預金を出してきたのか? 意味不明な記事でした~

本日のオマケ。

今日の夕食。

メニューはビールの横から、とんかつ・サツマイモとクリチのサラダ・ナスとピーマンの煮びたし・白子のような豆腐

とんかつは、脂身の方は塩で食べると、滅法うまい!

サツマイモの甘みとクリチの塩味って結構合いますね。

今日も美味しく完食~~

コメント